2021年开年,我国经济持续稳定恢复,开局良好,在大环境持续向好的情况下,一季度移动机器人产业发展走向如何?在企业走访及市场调研的基础上,新战略移动机器人全媒体对一季度行业一些动态及发展趋势做了深入分析,希望能给联盟企业提供些许参考!

产品—复合机器人受关注

产品方面,一季度相继有多家本体厂商都推出了新产品,产品类型包括叉车AGV、移动底盘等。其中,一季度包括新松、迦智科技以及灵动科技都先后推出了复合机器人产品,可以看出,行业对于该类产品的关注度正在逐步上升。

从导航路线上看,基本上所有新品均为基于SLAM技术的自然导航产品,可以看出,当前自然导航类产品的应用趋势正在不断加大。

市场—华东、华南、华北继续推进,海外市场需求上升

国内市场,华东、华南、华北依旧是一季度移动机器人应用需求的主要区域,也是各企业主要发力和推进的领域。例如仙工智能从今年一季度开始正式进军华南市场,灵动科技也组建了华东销售机构,开始大力推进该区域业务。

国外市场方面,尽管疫情还在持续,但某种程度上看,疫情带来的对自动的需求也使得欧美、日韩、东南亚市场今年开局对移动机器人的需求开始上升,国内企业也相继加快了走出去的步伐。

快仓一季度持续加速全球市场扩张,陆续在欧洲、南美、北美及东南亚等多个国家部署及上线多个海外机器人仓项目;极智嘉与南美洲移动解决方案引领者Boreal Technologies达成战略合作,加速北美业务的推进,同时,其携手AMH为英国零售巨头ASDA部署全柔性智能AMR分拣系统也正式落地;海柔创新与物流集成商MHS达成合作,开始加速北美业务的拓展;旷视科技也在日本落地了首个智能仓库项目……

行业—新能源汽车、锂电、光伏、半导体等需求上升

行业应用方面,一季度由于制造业整体向好,AGV在制造业的扩展也在不断深入。

据国家统计局数据显示,一季度全国规模以上工业增加值同比增长24.5%,环比增长2.01%;两年平均增长6.8%。其中,3月份规模以上工业增加值同比增长14.1%;环比增长0.60%,制造业同比增长27.3%,发展态势良好。

具体到各领域来看,汽车领域,根据相关数据统计,2021年一季度,国内汽车产销分别完成635.2万辆和648.4万辆,同比分别增长81.7%和75.6%。其中一季度的新能源汽车产销均冲破50万辆,分别达到了53.3万辆和51.5万辆,同比分别增长3.2倍和2.8倍。

尽管汽车需求回升,但一季度传统汽车领域对AGV的需求还是增长乏力,主要是近几年汽车行业一直在萎缩,当前的回升幅度并不大,已有的产能基本可以覆盖,所以对AGV这类生产搬运设备并不会产生多少新需求。相比之下,由于新能源车的迅猛发展,如蔚来、特斯拉等造车新势力对AGV的需求开始上升。

一季度,传统的应用行业外,锂电、光伏、半导体、医药等新兴领域对AGV的需求开始增多。

这一方面得益于各行业投资扩产的加快。据相关数据显示,2021年第一季度,国内锂电产业链投扩产项目多达数十起,总投资金额超3000亿元;光伏领域,35家光伏企业宣布了约46个项目,投资金额超1237亿元,项目涵盖多晶硅料、硅片、电池片、组件及光伏玻璃等光伏核心领域;半导体行业共21个相关项目落地进展,涉及总金额超181亿元。

另一方面,经过前期的市场培育,这些新兴领域对AGV的认知度及认可度正在不断提高,也带动了各终端对AGV需求的上升。

发展态势—整体向好 企业卡位战升级

除产品、市场、行业拓展外,一季度企业及行业发展态势也有了一些新的变化。

企业由焦灼转向沉稳

一季度,与去年相比,大部分移动机器人企业开始从原先的焦灼状态逐渐冷静下来。一方面,大部分企业属于初创型公司,前期急于在市场上站稳脚跟,因此在市场拓展方面多少会有些急迫。另一方面,由于疫情原因,去年前期市场项目整体有所减少,海外市场也难以拓展,在这种境况下,企业难免焦灼。

随着企业逐渐进入成熟期,再加上疫情过后市场需求逐渐回升,当前,企业开始慢慢转向沉稳,在市场拓展等方面相对也更加谨慎。

卡位战打响 稳定基本盘成首要

2021年一季度,市场卡位战开始逐渐打响。卡位战竞争中,稳定基本盘成了当前企业市场拓展的重点和共识。

经过前期的发展,很多企业在长期的积累中已经拥有了自己的优势行业,例如新松在汽车合装领域、机科在轮胎及印钞行业,昆船的烟草行业,迦智科技在3C领域等。一季度,各大企业继续在已有的行业深耕,不断巩固行业优势。对于这些企业而言,稳住基本盘,巩固已有行业优势,一方面,无论外部环境如何变化,市场态势如何演变都可使企业在行业中占有一席之地,拥有稳固的市场份额;另一方面,基本盘的稳固使得企业有了相对稳定营业收入,在保证公司正常运转的前提下也能给进一步扩展市场提供支撑。

产品型公司集中爆发,开始展露头角

产品公司,是指专注于移动机器人本体产品的企业,这一类公司大部分专注一某一细分产品,如海柔创新的料箱机器人,迦智科技的自然导航AMR、未来机器人的叉式移动机器人、优艾智合的复合机器人等,这类企业拥有单品优势,业务也大多以产品为导向。

一季度,产品型公司开始集中爆发,展露头角。先后都拿到了资本方大小不等的融资,市场推进开始加快。例如海柔创新、优艾智合、未来机器人等。经过前期的发展,这些产品公司的相关产品已经得到了市场验证,开始进入成熟期,加上资本助力,市场拓展由此开始加速。

方案型公司开始向集成转型

方案公司,指更注重移动机器人解决方案的企业,这一类公司在单类产品方面相对来说可能并没有那么突出,但在行业应用解决方案、项目经验方面会更具优势。

当前,方案型公司开始逐渐朝系统集成方向转型。从行业发展趋势来看,伴随着应用端对智能化升级需求的上升,客户需要的是更加综合的解决方案,并不仅仅限于AGV的应用,因此,在对行业需求深入了解的基础上,一些具备一定的资金及技术实力的方案型公司也开始朝着系统集成的方向发展。与设备供应商相比,集成商的毛利率更高,且从企业发展的角度,具备系统集成能力的企业由于业务范围更宽,涉足下游行业更广,也更具成长空间。

量升价低 价格已达到风险线

从出货数量来看,一季度行业整体出货量同比去年有了大幅度的上升(去年同期疫情影响较大),一季度仓储类二维码导航机器人产能突破了万台大关。但产品价格在不断下降。价格战因素是一方面原因。一季度,企业之间的价格战争依旧存在,导致了产品价格的进一步走低。另一方面,伴随着行业的发展,相关供应链的成熟以及规模化应用的铺开,也使得产品成本得以进一步下降。

但也有部分产品价格并未有多大变化,以500kg二维码仓储机器人为例,根据设备的应用场景和安全级别,是否有定制项等,终端市场价格在6-18万之间(基本涵盖了国内各大厂商的价格区间),当前价格是和去年同期差不多,后续还会不会降不确定。该类产品当前的价格很多其实已经到了企业运营的风险线了,除非在成本方面能有所下降,但是目前降本情况不明显,反倒有一些元器件在逐渐涨价,但终端市场又不接受涨价。

资本投入加大

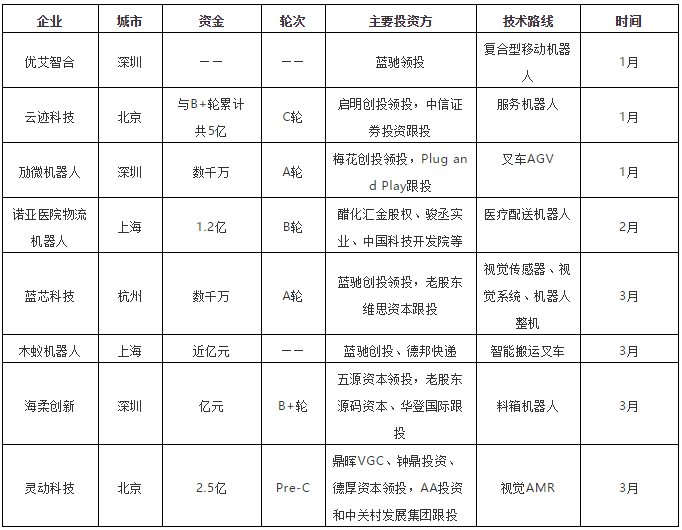

据新战略移动机器人产业研究所统计、中国移动机器人(AGV/AMR)产业联盟数据,一季度中国移动机器人行业共发生8起融资事件,融资总额超过10亿,其中90%为联盟企业,包括优艾智合、劢微机器人、诺亚医院物流机器人、蓝芯科技、木蚁机器人、海柔创新及灵动科技。

表:2021年一季度移动机器人行业融资情况

从资金投入来看,大部分企业融资金额都在亿元以上,资本对行业的投入正在加大。从投融资轮次来看,移动机器人领域投融资主要集中在A、B轮,进入C轮的企业只有云迹科技,大部分企业还处于成长初期。

从业务方向来看,一季度融资的8家企业中6家产品都主要面向工业应用领域,且其中大部分融资金额都在亿元级以上,而工业应用领域,具体到每家产品及业务来看,资本比较偏好专注于某一细分品类且已有成熟应用的企业。

总体而言,与去年同期相比,2021年一季度行业整体向好,不论是产品的推陈出新,还是市场拓展的不断深入,抑或是行业发展不断趋于理性,虽然也存在着一些问题,如价格战等,但这也是行业竞争的正常现象。二季度,希望行业能保持发展势头,持续向好。

新松移动机器人产业网

新松移动机器人产业网